Six (06) banques algériennes figurent dans le Top 100 des meilleures en Afrique en 2022, selon l’enquête annuelle qui classe les banque africaines établie par Africain Business, un magazine sur les affaires africaines publié par IC Publications, basé à Londres au Royaume-Uni.

Il ressort de cette enquête que les banques algériennes, quatre publiques et deux privées, figurant dans ce classement, ont reculé par rapport au classement de l’année 2021.

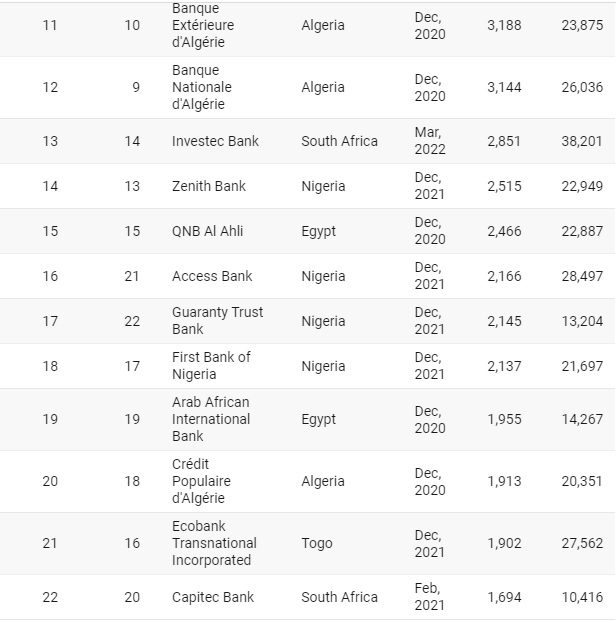

Il s’agit de : La Banque Extérieure d’Algérie (BEA), avec un capital de 3,188 milliards de dollars, arrive à la 11ème place contre la 10ème en 2021. La Banque Nationale d’Algérie (BNA), avec un capital de 3,144 milliards de dollars, est classée 12ème (9ème en 2021).

Le Crédit Populaire d’Algérie (CPA), avec un capital de 1,913 milliard de dollars, occupe la 20ème place (18ème en 2021). La Banque de l’Agriculture et du Développement Rural (BADR), avec un capital de 1,086 milliard de dollars, arrive à la 29ème place (28ème en 2021).

Pour les banques privées : La Société Générale Algérie (SGA), un capital de 341 millions de dollars, a perdu 17 places en arrivant à la 80ème place contre la 63ème en 2021. BNP Paribas El Djazaïr, avec un capital de 266 millions de dollars, a perdu quant à elle 12 places en occupant la 96ème place contre la 84ème en 2021.

Le Top 10 de ce classement est dominé par les banques sud-africaines, égyptiennes et marocaines. En effet, la banque sud-africaine Standard Bank Group arrive en tête du classement des meilleures banques en Afrique, avec un capital de 13,618 milliards de dollars.

Les banques égyptiennes National Bank of Egypt et Banque Misr occupent respectivement les 2ème et la 3ème places, avec des capitaux de 7,276 milliards de dollars et 7,235 milliards de dollars.

A la quatrième place, une autre banque sud-africaine FirstRand, avec un capital de 6,461 milliards de dollars. Elle est suivie par la banque marocaine Attijariwafa Bank, avec 5,913 milliards de dollars.

Les 6ème et 7ème places sont occupées respectivement par les banques sud-africaines Absa Bank et Nedbank avec des capitaux de 5,664 milliards de dollars et 5,076 milliards de dollars.

La Banque Centrale Populaire (Maroc), avec un capital de 4,959 milliards de dollars, arrive à la 8ème place. Elle suivie de la banque égyptienne Commercial International Bank (CIB) et son capital de 3,566 milliards de dollars. Ce Top 10 est clôturé par une autre banque marocaine Bank of Africa – BMCE Group avec un capital de 3,313 milliards de dollars.

Au niveau régional, c’est-à-dire, en Afrique du Nord, Top 20 est dominé par les banques égyptiennes, marocaines et algériennes. African Business explique son enquête annuelle classe les banques africaines en fonction de leur capital Tier 1.

« L’année écoulée a été une période de reprise rapide pour les plus grandes banques africaines. Les revenus et les bénéfices ont été déprimés au plus fort de la pandémie de Covid-19 et des restrictions associées, mais une combinaison de niveaux élevés de résilience des banques et de soutien proactif de certaines banques centrales les a aidés à faire face au plus fort de la crise », explique le Magazine, qui souligne que certaines banques, dont les données sont anciennes ou peu fiables, ont exclues de ce classement.

« Les bénéfices ont maintenant rebondi et il y a eu une augmentation à la fois du capital (8,7%) et des actifs (11,3%), tandis que les coûts sont de plus en plus maîtrisés par une plus grande concentration sur les canaux bancaires numériques. Dans le même temps, le processus en cours d’intégration du secteur bancaire à travers le continent devrait bénéficier de la mise en œuvre régulière de la Zone de libre-échange continentale africaine (ZLECAf) », selon la même source.

« La plupart des plus grandes banques du continent sont basées sur des marchés relativement ouverts. Les seules exceptions partielles sont la Banque Extérieure d’Algérie et la Banque Nationale d’Algérie. Le marché algérien est toujours plus réglementé que la plupart, bien qu’il y ait six banques algériennes dans notre Top 100, ce qui indique une forte concurrence sur le marché intérieur », écrit African Business dans son analyse, soulignant qu’aucune donnée n’est disponibles pour les banques libyennes, qui ne peuvent donc être incluses.

« Le secteur dans son ensemble a connu une croissance modeste, avec une augmentation de 8,7 % du capital combiné du Top 100 à 135 milliards de dollars, contre 124 milliards de dollars l’an dernier et 101 milliards de dollars en 2019 », précise le magazine, qui ajoute ! « Les actifs augmentent un peu plus rapidement, avec une Augmentation de 11,3 % de 1,4 billion de dollars dans notre enquête de 2021 à 1,6 billion de dollars cette année, une augmentation significative par rapport aux 1,2 billion de dollars enregistrés en 2019 avant la pandémie. »

Selon la même source : « Bien que les revenus des banques africaines n’aient pas été aussi durement touchés par la pandémie mondiale que beaucoup le craignaient, les bénéfices ont quelque peu déprimé mais ont fortement rebondi cette année. »

« Près de la moitié de notre Top 100, un total de 47 entrées, vient d’Afrique du Nord, la région représentant presque exactement la même proportion du total des capitaux et des actifs à environ 48 %. L’Afrique australe est la deuxième région la plus importante, avec 21 entrants, une part de 32 % du capital combiné et 33 % de tous les actifs », relève encore le magazine des affaires africaines, ajoutant que « l’Afrique de l’ Ouest et de l’Est sont moins représentées que prévu, avec seulement 17 et 14 représentants respectivement dans le Top 100 », alors que « l’Afrique centrale est de loin le maillon le plus faible du paysage bancaire du continent ».

Sur une base nationale, indique le magazine, l’Egypte compte le plus de banques dans notre Top 100 avec 25, loin devant le Nigeria avec 12 et le Maroc, le Kenya et la Tunisie avec sept chacun.

S’agissant de la Finance islamique, selon African Business, elle « continue de faire des percées régulières dans certaines parties du continent ». « La Banque Nationale d’Algérie, par exemple, est en train d’ouvrir une douzaine de succursales qui ne fourniront que des produits financiers islamiques, tandis que la Banque Nationale d’Omdurman au Soudan développe ses opérations bancaires islamiques via les canaux numériques », note la même source.

« En Égypte, où la première banque suivant les principes bancaires islamiques a été lancée en 1967, 14 des 38 banques agréées du pays proposent des produits bancaires islamiques. Certains affirment qu’il permet d’investir plus d’argent dans des secteurs plus productifs de l’économie, y compris l’agriculture, que le secteur bancaire traditionnel, car il existe des restrictions sur les secteurs qui peuvent en bénéficier », relève le magazine, qui souligne que « le secteur bancaire africain est au milieu d’une période de profonde mutation, notamment en raison de la numérisation rapide des infrastructures et des services bancaires ».

Numérisation du secteur bancaire africain

« Sous la pression de la fourniture de services financiers par les entreprises de télécommunications, des banques axées sur le numérique et des opportunités offertes par la fintech plus largement, les banques africaines établies sont obligées de changer leur façon de faire des affaires. L’accès croissant aux smartphones et autres appareils connectés à Internet permet de fournir des services virtuellement aux clients », explique la même source.

Et d’ajouter : « L’adoption d’une approche purement numérique permet aux banques d’éviter les coûts associés à la construction d’un réseau d’agences, tout en évitant les problèmes liés à l’héritage informatique. La technologie numérique a déjà fait de l’Afrique subsaharienne le deuxième marché bancaire régional à la croissance la plus rapide au monde, ainsi que le deuxième plus rentable ».

Selon la même source : « Le nombre de succursales physiques exploitées par une banque devenant un indicateur moins précis de la taille d’une banque en particulier, il sera intéressant de voir combien de temps il faudra à la première banque numérique pour entrer dans notre Top 100. rapidement que leurs homologues plus traditionnels, avec Bettr et TymeBank, tous deux d’Afrique du Sud, ainsi que Chipper Cash du Nigéria, le plus important en termes de clientèle avec respectivement 6,5 millions, 4 millions et 4 millions de clients ».

« Des obstacles subsistent en termes d’avantages que les banques traditionnelles conservent en utilisant leurs marques établies tout en créant de nouvelles plates-formes numériques, les limitations du matériel informatique et de l’alphabétisation des clients, et l’incapacité de certaines banques centrales et autres régulateurs à créer un environnement propice à la banque numérique parce qu’ils craignent que des changements rapides ne laissent émerger des pratiques bancaires instables. S’attaquer à ce dernier obstacle nécessitera un changement de culture bancaire autant qu’autre chose », souligne le même magazine.

Et de conclure : « Dans le même temps, la révolution numérique incite tous les fournisseurs de services financiers à augmenter les taux de bancarisation. Alors qu’autrefois, beaucoup se concentraient uniquement sur le service aux particuliers fortunés et aux grandes entreprises, l’attrait du marché de masse et l’attraction des clients PME sont motivés par les coûts d’exploitation inférieurs offerts par les plateformes numériques. Pourtant, les banques africaines ont toujours tendance à acheter des obligations d’État plutôt que de prêter davantage à l’économie « réelle », en particulier par le biais de prêts aux entreprises et aux PME. »